2023年7月24日,中共中央政治局召开会议分析研究当前的经济形势,指出目前我国房地产市场供求关系发生重大变化。在房地产市场运转受阻、房地产开发投资持续低迷的背景下,房地产开发企业面临不同程度的资金压力。当前,各地房价持续走低,房产成交量大跌,房开企业销售收入远低于项目开发之初的预期,项目利润大幅缩水。过去,不少房开企业通过明股实地交易,以受让项目公司股权的形式取得土地使用权,在此交易中转让方未缴纳土地增值税,后续项目公司在房地产清算时由于“取得土地使用权支付的地价款”极低,进而需要承担巨额土地增值税。在房价高企之时,项目公司尚能承担包括税负在内的房开成本。而今房地产市场低迷,项目盈利能力大减,房开公司或将面临无力缴纳巨额土地增值税的风险。同时,根据以往的税收征管实践,股权转让方明股实地让渡土地使用权的行为也面临被穿透征收土地增值税甚至定性偷税的风险。此外,由于企业在拿地、设立项目公司、股权转让等环节存在各种不同的操作,转让双方面临的法律风险也更为复杂。基于此,本文立足当前房地产市场形势,分析明股实地交易中股权转让方、受让方的税务风险,供读者参考。

一、明股实地转让方面临穿透追征土增税、定性偷税甚至触及逃税罪的风险

根据《土地增值税暂行条例》的规定,转让房地产的单位为土地增值税的纳税义务人,按照增值额与扣除项目的比例确定税率计算缴纳土地增值税,税率最高为60%。前些年房地产市场火爆,土地价格应声上涨,直接转让土地使用权会带来较重的土地增值税负担,实践中出现了以土地投资入股后转让项目公司股权的交易方式。此种交易有的是为了规避土地增值税的缴纳,有的是为缴清土地出让金,有的是因为原开发商无力继续开发,原因不一而足。而上述交易中,出于少缴税款目的的明股实地交易存在较大的穿透征税风险:

一种观点认为,明股实地交易实质上是股权转让方对土地使用权的让渡,转让方应当缴纳土地权属变更环节的税费,税务总局相关批复、司法裁判案例也支持该观点。例如在甲公司与税局关于明股实地是否应穿透征税的行政诉讼案件((2018)苏行申626号)中,法院经审理认定,甲公司作为涉案地块的真实受让人,以股权转让的方式让渡其对项目公司的股权,实质上构成了土地使用权的转让,应当补缴土地增值税等税费,且甲公司以股权转让之名隐瞒土地转让之实,未将土地转让收入在账簿上列出,规避了土地转让过程中应缴纳的各项税费,其行为属于在“账簿上不列收入”情形,构成偷税。

但也有观点认为,股权转让和土地使用权转让性质不同且相互独立,应充分尊重意思自治下的私法形式。股权转让时,土地使用权并未发生转让,不应穿透为土地使用权转让征税,项目公司最终在进行土地增值税清算时,系以最初的成本价与最终销售价计算缴纳,并不会造成土增税的流失。

正是因为前述政策与征管实践的争议,明股实地交易行为存在诸多涉税风险。项目公司房产开发销售后涉及土增税清算,而在目前房地产市场低迷的背景下,房产销售收入不容乐观,而因其以土地的最初成本价与房产销售价计算缴纳,增值额过大,极易适用较高的土增税税率,项目公司面临无力缴纳巨额土增税问题,可能诱发此前明股实地交易潜藏的税务风险。若股权转让方明股实地交易被穿透为土地使用权的转让,除了面临补缴土地增值税等税费、加收滞纳金外,如前文案例,可能还面临定性偷税的风险,而转让方若未在规定期限内解缴税款、滞纳金及罚款,还可能面临逃税罪的刑事责任风险。因此,明股实地被穿透为土地使用权转让的税务风险不容忽视。

二、明股实地交易符合这三个特征易被穿透为土地使用权转让

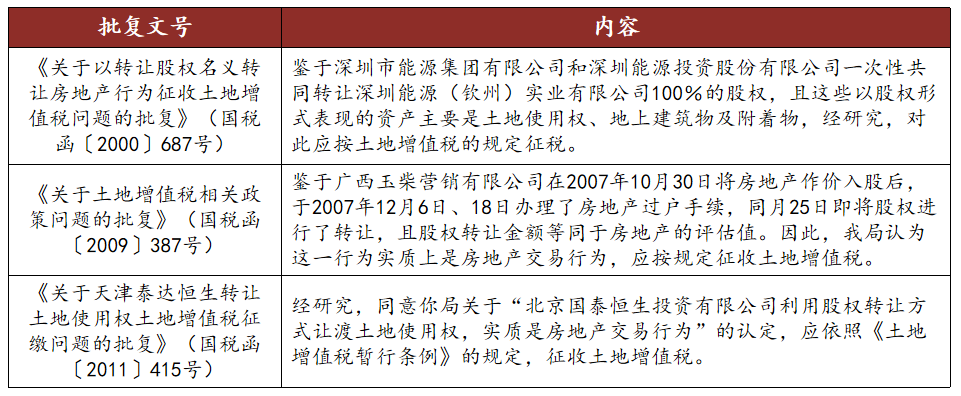

税务总局作出的国税函〔2000〕687号、国税函〔2009〕387号、国税函〔2011〕415号批复明确了明股实地交易应穿透为土地使用权转让征税,此类个案的批复体现了税收征管实践对法律适用的理解与调整,税务机关在执法过程中,可能也会参考前述批复的精神对股权转让方穿透征收土地增值税等税费。结合前述批复,从实践案例来看,税务机关或司法机关通常从以下几个方面判断股权转让的实质是否为土地使用权的让渡:

一是股权转让方对涉案土地的实际控制权。《关于未办理土地使用权转让土地有关税收问题的批复》(国税函〔2007〕645号)规定,“土地使用者转让、抵押或置换土地,无论其是否取得了该土地的使用权属证书,无论其在转让、抵押或置换土地过程中是否与对方当事人办理了土地使用权属证书变更登记手续,只要土地使用者享有占有、使用、收益或处分该土地的权利,且有合同等证据表明其实质转让、抵押或置换了土地并取得了相应的经济利益,土地使用者及其对方当事人应当依照税法规定缴纳营业税、土地增值税和契税等相关税收”。从该批复可以看出,即使土地权属登记在项目公司名下,只要股权转让方实际享有占有、使用、收益或处分该土地的权利,就有可能被判定为对涉案土地拥有实际控制权,其股权转让行为实质构成土地使用权的转让。

二是股权转让价格的确定依据。在前述案例中,法院经审理认定,甲公司取得的股权转让款系根据土地的面积、容积率等计算而来,股权转让的价值实际体现了涉案土地的价值,证实了股权转让实质为土地使用权的转让。在以土地使用权转让为目的的股权转让交易中,大多数项目公司的资产基本体现为涉案土地的价值,股权转让价款也即等同或接近于房地产评估价值,在此种情况下,极易被判定为进行了土地使用权的转让。

三是股转双方的合作意图。项目公司通常为转让方用以放置土地进行后续转让安排的“壳”公司,除了土地之外,项目公司几乎没有其他的资产、商誉等等,也可能未进行过任何的生产经营。换言之,若项目公司未拥有所涉土地使用权,股权受让方也不会与转让方进行股转交易的合作,在此情形下,股权转让交易的合理性容易受到质疑。

若转让方对项目公司的股权转让交易有上述特征的,应当充分重视相关涉税风险,及时妥善处理。

三、项目公司取得土地支付的地价款过低,需承担巨额土地增值税

在明股实地交易中,股权转让方通常将土地以低价作价入股项目公司,或者以资产划转等形式将土地放置到项目公司,部分土地在投资入股前甚至为低价值的工业用地,在项目公司账上体现的计税基础极低。而在后续股权转让中,受让方通过明股实地的方式实际取得土地使用权并进行土地开发,在清算时需要按最终的房地产销售价与扣除项目之间的增值部分缴纳土地增值税,由于地价款是扣除项目中非常重要的部分,而受让方“取得土地使用权所支付的金额”又过低,导致此项目公司转让房地产所取得的增值额过高,转让方明股实地规避的土地增值税税负转嫁到受让方。在目前房地产市场低迷的背景下,受让方项目开发的收入离预期甚远,恐缺乏足够资金支付巨额土地增值税,影响企业的持续经营。

按照现行税法规定,房开企业转让土地使用权需缴纳土地增值税,作为转让方的房开企业在明股实地交易中未就土地使用权权属变更缴纳的土地增值税转移到项目公司,而在目前房市下行的情况下,项目公司或无力缴纳巨额土增税,或因增值额低而适用低税率缴纳土增税,导致国家税款难以足额、及时缴纳,与之相关的转让方明股实地交易潜在税务风险极有可能爆发。我们建议,企业存在明股实地交易或面临相关争议时,应充分重视其中的税务风险,梳理相关业务流程及业务资料,全面识别风险与责任,对于税企有争议的内容,积极与行政机关沟通,维护自身的合法权益。