企业在生产经营过程中,或因资金周转困难,或因税务处理不当等问题,出现欠缴税款的情况,而在目前“双随机、一公开”的监管模式下,企业过往的税务不合规问题也容易引发补税风险。《刑法》第二百零三条规定有逃避追缴欠税罪这一税收领域的“拒不执行罪”,在欠税状态下,纳税人什么行为可能会面临逃避追缴欠税罪的指控值得关注。今年3月,两高司法解释首次明确了逃避追缴欠税罪的罪状,为该罪的适用提供了法律依据,激活了这一沉睡已久的罪名,其相关的构罪要件、出罪情形值得进一步探讨。本文结合案例分析欠税企业逃避追缴欠税罪罪与非罪的边界,以期为企业防范和应对刑事风险提供参考。

一、两高司法解释首次明确逃避追缴欠税罪犯罪行为表现,填补罪状空白

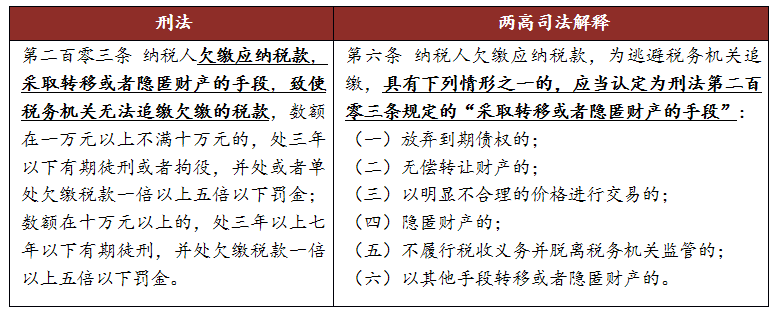

1992年4月全国人大常委发布的《关于惩治偷税、抗税犯罪的补充规定》(主席令〔1992〕61号)首次明确了逃避追缴欠税罪的概念及其刑罚,1997年修订的《刑法》吸收了前述规定,新增第二百零三条逃避追缴欠税罪,以单独的刑事立法形式明确逃避追缴欠税罪的概念,界定了逃避追缴欠税罪的构罪标准及法定刑,该条文规定一直沿用至今。然而,由于上述规定较为简单,且没有相关司法解释进一步明确何为“采取转移或者隐匿财产的手段”,实践中对该罪名的适用较少,相关案例匮乏。

今年3月,最高人民法院、最高人民检察院发布《关于办理危害税收征管刑事案件适用法律若干问题的解释》(法释〔2024〕4号,以下简称“两高司法解释”),首次对逃避追缴欠税罪中何为“采取转移或隐匿财产的手段”作出进一步的解释,以正向列举及兜底条款的方式明确了逃避追缴欠税罪的罪状,用司法解释这一供给手段激活了逃避追缴欠税罪的适用,为司法机关查处此类案件提供了明确的裁判依据。

两高司法解释填补了逃避追缴欠税罪的罪状空白,激活该罪名的司法适用活力,企业应当充分重视相关的风险,关注在欠税状态下企业哪些行为容易引发逃避追缴欠税的怀疑。经检索裁判文书网逃避追缴欠税罪相关案例,笔者发现,涉案人员多通过将税务机关查封的资产擅自处分、将公司对公账户收取的资金转移到个人账户内、变更注册地址及法定代表人信息且未告知税务机关等手段转移或隐匿财产。在该罪罪与非罪的讨论中,办案机关是否需要审查欠税事实的合法性、税务机关是否需要对欠税企业穷尽追缴手段等问题存在较大的争议,下文笔者将结合相关司法裁判案例,解析逃避追缴欠税罪的三种出罪事由,供读者参考。

二、逃避追缴欠税罪的三种出罪事由

(一)存在欠税事实是逃避追缴欠税罪的构罪前提

《刑法》第二百零三条明确了逃避追缴欠税罪的前提是纳税人存在欠缴应纳税款的事实。那么,何为“欠税”,《欠税公告办法(试行)》作出了较为明确的规定:欠税是指纳税人超过税收法律、行政法规规定的期限或者纳税人超过税务机关依照税收法律、行政法规规定确定的纳税期限未缴纳的税款,包括:(1)办理纳税申报后,纳税人未在税款缴纳期限内缴纳的税款;(2)经批准延期缴纳的税款期限已满,纳税人未在税款缴纳期限内缴纳的税款;(3)税务检查已查定纳税人的应补税额,纳税人未在税款缴纳期限内缴纳的税款;(4)税务机关根据《税收征管法》第二十七条、第三十五条核定纳税人的应纳税额,纳税人未在税款缴纳期限内缴纳的税款;(5)纳税人的其他未在税款缴纳期限内缴纳的税款。

在实践中,欠税一般伴随着税务机关具体的征税行为产生,如纳税人取得不合规的发票进行税前扣除,在无法补开换开的情形下,税局要求企业调整补缴企业所得税,企业因未及时补缴而形成欠税。在行政程序中,企业可能因资金周转困难未能解缴税款导致无法提起复议及诉讼等救济程序,又或提起相关救济程序后复议机关或者法院不予支持,企业的欠税事实仍然存在。倘若企业因存在转移或隐匿财产的情形进入逃避追缴欠税罪的指控中,办案机关是否需要进一步审查引致欠税事实形成的具体行政行为的合法性存在争议。笔者认为,欠税事实的存在是逃避追缴欠税罪的构罪前提,相关办案机关应对具体行政行为的合法性、合理性进行审查,例如税务机关作出的征税行为是否事实清楚、证据充分、法律适用正确,是否符合追征期限的规定等等,通过审查“欠税事实”存在与否,才能更进一步讨论是否构成逃避追缴欠税罪。

上述观点在司法实践中也得到验证,某区法院一则逃避追缴欠税罪的判决显示,“本案应对某公司是否存在应纳税款进行审查。税务机关出具的行政处理决定书虽已认定某公司应补缴税款,但该行政处理决定书应视为证明案件事实的证据之一,某公司是否存在应纳税款,需结合全案有关证据,并根据税法相关规定进行审查判断”。因此,办案机关应对涉案主体是否存在欠税的事实进行审查,不存在欠税情形的,则不符合逃避追缴欠税罪的构罪前提,不构成逃避追缴欠税罪。

(二)税务机关需充分采取法律赋予的行政措施追缴欠税

1、税法赋予税务机关强制执行、行使代位权、撤销权等追缴权利

对于纳税人欠缴税款的情形,《税收征收管理法》规定了税务机关可以对欠缴税款采取税收保全措施或强制执行措施,对于欠缴税款的纳税人因怠于行使到期债权,或者放弃到期债权、无偿转让财产、以明显不合理的低价转让财产而受让人知道该情形,对国家税收造成损害的,税务机关还可以行使代位权、撤销权。

2、是否要求税务机关穷尽手段追缴税款?

从逃避追缴欠税罪的构成要件看,该罪的客观结果为“致使税务机关无法追缴欠缴的税款,数额在……”,对于何为“税务机关无法追缴的欠税”存在争议。有观点认为,构成逃避追缴欠税罪不要求税务机关“穷尽手段”追缴欠税,《税收征收管理法》所规定税务机关的追缴手段是法律授予税务机关的职权,税务机关可以根据实际情况选择采取何种征收措施,本罪并不要求税务机关“穷尽手段”追缴欠税而未能追缴。笔者认为,该罪采取的是数额量刑标准,税务机关无法追缴的欠税的多少直接关系到是否达到起诉标准及量刑的确定,如果税务机关没有穷尽追缴手段,就无法衡量、计算纳税人导致税务机关无法追缴欠缴的税款是多少,是否达到起诉标准、如何量刑也无从确定,因此税务机关需充分采取法律赋予的行政措施追缴欠税是本罪的构成要件。

某中院的判决也支持了上述观点,“对公诉机关指控被告人张某某逃避追缴欠税罪,经查,因公诉机关提供的证据并不能充分证实税务机关已充分采取了法律赋予的所有的措施,致使无法追缴欠缴的税款。故对此起指控,不予支持”。“经查,税务机关对某公司下达《责令限期缴纳税款通知书》后,并未依法对该企业的账户和财产采取税收保全措施或强制执行措施。认定上诉人张某某犯逃避追缴欠税罪缺少法律规定的构成要件。故对此抗诉理由,不予支持”。

此外,有另一对逃避追缴欠税罪犯罪数额如何确定的判决也能支撑上述税务机关应当充分采取追缴手段的观点,某院判决显示,“国家税务总局某市税务局查询被告单位对公账户后,余额1130.12元,税务机关可将该笔款项予以扣划,用于缴纳欠税,税务机关未进行扣划,故该笔款项不属于税务机关无法追缴的税款,不应计算为犯罪数额。本院对公诉机关指控被告单位逃避追缴欠缴税款52264.71元的数额予以纠正,认定数额为46383.25元”。

(三)有转移资产的行为不一定构罪,还需审查行为人主观上是否有逃避缴纳欠税的故意

两高司法解释明确规定了五种逃避追缴欠税的手段,笔者认为,从主客观相一致的原则看,上述手段是认定纳税人是否具有逃避追缴欠税的重要标准,而不是唯一标准。如果有证据证明纳税人虽然实施了上述行为,但系基于其他合理原因而不是基于逃避税务机关追缴税款、不履行纳税义务,则不能认定系逃避追缴欠税行为。最高院法官在《“两高”<关于办理危害税收征管刑事案件适用法律若干问题的解释>的理解与适用》一文中也持类似的观点,“理解《解释》本条规定的手段表现,应当根据主客观相统一原则,限定为主观上是为逃避税务机关追缴”。

实践中,也有法院审理认为,主观上有逃避追缴欠税的故意是该罪的构成要件之一。例如,某检察院不起诉书显示,公安机关指控某公司负责人张某在欠缴税款的情况下,授意员工将属于公司的营业收入不入账,并将资金转入个人账户。检察院通过梳理张某个人银行流水、员工流水及公司运营相关账簿资料,发现该公司系因债务纠纷被债权人起诉至法院,公司账户被法院冻结,张某为自由安排公司资金支付职工工资、工程款及偿还公司借款,将公司收入转移至个人账户上进行使用,相关资金流水证据均可以证明张某将转入自己个人账户的公司收入绝大部分用于了公司运营和偿还公司债务,没有转移、隐匿公司财产避税的目的,且张某已安排员工缴纳了部分欠税。检察院审查认为,在案证据不足以认定张某将公司财产转入个人账户的主观目的是逃避追缴欠税,构成逃避追缴欠税罪的主观要件不明,本案不符合起诉条件。

三、企业应如何防范逃避追缴欠税罪风险?

上文以司法判例的形式列举了实践中逃避追缴欠税罪的三种出罪情形。企业在日常经营中,应当重视税务合规管理,在发生欠税时妥善应对,充分分析、适用上述出罪情形,防范逃避追缴欠税罪的刑事责任风险,具体而言:

(一)对纳税事项有异议的,应及时与税务机关沟通并进行陈述申辩,避免形成欠税

企业对税务机关作出的查补应缴税额决定有异议的,应当及时与税务机关沟通,借助税务律师等专业力量协助企业梳理材料、提交相关的证据及情况说明进行陈述申辩,争取良好的处理结果,防止进入欠税的状态。

(二)及时报告银行账户、履行资产处置报告义务

《税收征收管理法》规定纳税人应当将在银行或者其他金融机构开立基本存款帐户和其他存款帐户向税务机关报告,未履行报告义务的,纳税人将面临罚款,而在欠缴税款的情况下,纳税人隐瞒其他银行账户信息进行资金往来,可能面临隐匿、转移资产的怀疑。因此,在欠税状态下,企业因银行账户被冻结而使用其他存款账户的,应当主动向税务机关报告账户信息,避免诱发税务机关的税务检查以及逃避追缴欠税的违法定性,升高刑事指控风险。

此外,《税收征收管理法》第四十九条规定,“欠缴税款数额较大的纳税人在处分其不动产或者大额资产之前,应当向税务机关报告”。根据《税收征收管理法实施细则》的规定,此处的“数额较大”指的是5万元以上,即纳税人欠缴税款超过5万以上的,在处分不动产或大额资产之前都应当向税务机关报告。因此,欠税企业在持续经营活动中,有相关的资产处置行为,应当及时向税务机关报告。

(三)积极应对欠税问题,走逃失联容易引发逃避追缴欠税罪刑事责任

两高司法解释规定的“采取转移或者隐匿财产的手段”之一是“不履行税收义务并脱离税务机关监管的”,该条情形系来源于《关于走逃(失联)企业开具增值税专用发票认定处理有关问题的公告》(国家税务总局公告2016年第76号)中对走逃(失联)企业的定义。实践中,部分企业在欠缴税款之后便走逃失联,通过“逃避”的方式不交税款,对于此种情形,税务机关通过实地调查、电话查询、涉税事项办理核查以及其他征管手段,仍对企业和企业相关人员查无下落的,企业将被判定为走逃失联,相关责任人将可能触发逃避追缴欠税罪的刑事责任风险。因此,笔者建议,企业在无力缴纳欠税的情况下,可以向税务机关申请延期缴纳税款来延长解缴税款的期限,并尽可能地在延期期限内清缴税款,避免采取走逃失联的手段逃避缴纳欠税。

(四)面对刑事指控时,结合具体案情积极与办案机关沟通,争取良好定性

企业及相关责任人在面临逃避追缴欠税罪的指控时,应把握刑事辩护的“黄金时期”,及时聘请专业律师介入,就案件的罪与非罪、量刑情节等内容与司法机关充分沟通,结合案情分析欠税事实是否成立、税务机关是否充分采取法律赋予的行政措施追缴欠税等,争取适用出罪情形,避免司法机关对案件定性产生偏差。